Como aumentar o score no serasa? Veja dicas para te ajudar a melhorar sua pontuação e conseguir mais crédito

Aumentar o score no Serasa é essencial para conquistar crédito com facilidade e juros mais baixos. A pontuação influencia diretamente na liberação de cartões e financiamentos.

Entender como funciona o score é essencial para tomar decisões financeiras mais inteligentes. Mesmo com o nome limpo, hábitos simples podem estar impedindo sua nota de subir.

Continue lendo e descubra como aumentar o score no Serasa com estratégias práticas e seguras. Chegou a hora de transformar seu CPF em um verdadeiro passaporte para oportunidades.

O que é score de crédito? 💳

O score de crédito é uma pontuação que vai de 0 a 1000 e indica a chance de alguém pagar suas contas em dia. Ele funciona como uma nota usada por bancos e empresas para avaliar a confiança do consumidor.

Quanto maior for essa pontuação, maior é a credibilidade financeira do seu CPF no mercado. Ela influencia diretamente em decisões como aprovar ou não um cartão, financiamento ou empréstimo.

A nota é calculada com base no histórico de pagamentos, uso de crédito e Cadastro Positivo. Ter bons hábitos financeiros ajuda a manter o score alto e conquistar mais oportunidades.

Onde consultar o score de crédito 🧾

É possível consultar o score de crédito gratuitamente em diversas plataformas. A principal é o próprio site ou aplicativo do Serasa, onde você pode acompanhar sua evolução e receber orientações personalizadas para subir sua pontuação.

Outros birôs de crédito também oferecem esse serviço, como Boa Vista (Consumidor Positivo) e SPC Brasil. Manter-se informado sobre seu score é essencial para tomar decisões financeiras com mais segurança.

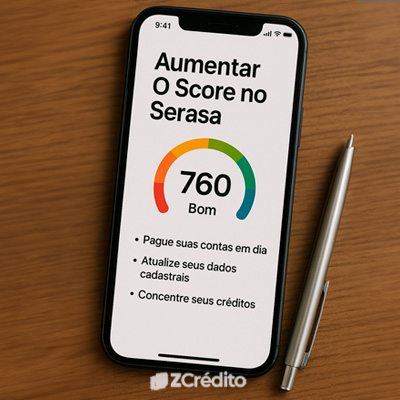

Dicas para aumentar o score no Serasa 📈

Melhorar o score exige mudanças consistentes no comportamento financeiro ao longo do tempo. Pequenas atitudes diárias podem ter um impacto direto na sua pontuação.

Ter consciência sobre o que influencia o score é o primeiro passo para ajustar seus hábitos. Com responsabilidade e planejamento, é possível conquistar crédito com mais facilidade.

A seguir, confira dicas eficazes para aumentar sua pontuação com base em critérios reais. Use essas estratégias para transformar sua relação com o mercado.

Pague suas contas em dia 🔔

A pontualidade no pagamento é o principal fator que influencia o score. Boletos, faturas de cartão, contas de água, luz e telefone devem ser pagas até a data de vencimento. Atrasos, mesmo que pequenos, impactam negativamente.

Uma boa estratégia é usar o débito automático ou aplicativos de organização financeira para manter tudo sob controle. A regularidade dos pagamentos demonstra responsabilidade e aumenta sua nota com o tempo.

Negocie e quite dívidas pendentes 🤝

Ter o nome limpo é essencial para melhorar seu score. Se você tem dívidas negativadas, entre em contato com os credores e busque acordos viáveis. Muitas vezes, é possível obter descontos generosos em feirões limpa-nome.

Após o pagamento, o Serasa retira a restrição em até cinco dias úteis, e seu score já começa a responder positivamente. Lembre-se de manter a negociação documentada para evitar problemas futuros.

Mantenha seus dados atualizados 📝

Dados pessoais desatualizados podem dificultar a análise do seu perfil de crédito. É importante manter CPF, endereço, e-mail e telefone sempre corretos nas plataformas do Serasa, SPC e Boa Vista.

Com informações completas e recentes, o sistema consegue identificar você com mais precisão e atribuir uma pontuação mais condizente com seu perfil real.

Ative o Cadastro Positivo 📂

O Cadastro Positivo é uma base de dados que armazena o histórico de bons pagamentos do consumidor. Ele considera não só se você está inadimplente, mas também se cumpre seus compromissos em dia.

Ao ativar o Cadastro Positivo, seu score pode subir mesmo que você não use crédito tradicional. Contas como luz, água e telefone passam a contar pontos a seu favor.

Evite fazer muitas consultas de crédito 🔍

Sempre que você solicita um novo crédito, o mercado registra uma consulta ao seu CPF. Muitas consultas em um curto período indicam risco maior, o que pode derrubar sua pontuação.

Se possível, concentre suas solicitações e evite ficar testando limites de cartão ou empréstimos em várias instituições ao mesmo tempo.

Quanto tempo demora para o score aumentar? ⏳

A evolução do score depende das ações adotadas e do tempo de resposta do mercado. Em média, mudanças positivas já podem ser percebidas entre 30 e 90 dias após comportamentos financeiros consistentes.

Entretanto, é fundamental manter bons hábitos ao longo do tempo. O sistema valoriza estabilidade e constância, não ações pontuais. Se você pagar tudo em dia por um mês, mas voltar a atrasar depois, o score pode cair novamente.

Faixas de score e o que significam 📊

- 0 a 300: Risco alto de inadimplência

- 301 a 500: Risco médio

- 501 a 700: Bom pagador, risco baixo

- 701 a 1000: Excelente pagador, maior acesso a crédito

Saber em qual faixa você se encontra ajuda a planejar estratégias para evoluir. Cada salto na faixa representa maior confiança do mercado.

Caminho aberto para o crédito 🚀

Ao seguir as dicas acima, você passa a construir uma reputação sólida no mercado financeiro. O score é como um reflexo da sua vida financeira: quanto mais organizado e responsável, melhores as oportunidades.

Com um bom score, você terá acesso a cartões com limite maior, empréstimos com juros menores e até aprovação mais rápida em financiamentos. A chave é manter o foco e entender que cada ação conta.

Criar esse histórico exige tempo e disciplina, mas os resultados são duradouros. Com consistência, seu nome ganha força e sua pontuação acompanha esse crescimento.

Perguntas Frequentes ❓

1. Como saber se meu Cadastro Positivo está ativo?

- Você pode consultar no site do Serasa. Se ainda não estiver ativo, basta autorizar gratuitamente com seu CPF.

2. Posso aumentar o score mesmo sem cartão de crédito?

- Sim! Contas pagas em dia, Cadastro Positivo e ausência de dívidas já ajudam bastante.

3. Empresas podem consultar meu score sem minha autorização?

- Sim, desde que você solicite crédito nelas. Isso vale para bancos, lojas e fintechs.